こんにちは(^^)

サクセス会計 税理士の樋山博一です。

おかげさまで、弊社サクセス会計は、2023年12月16日、開業10周年を迎えることができました。

顧問先の皆様、その他関係各者の皆様のご尽力を賜り、あっという間の充実した10年でございました。

これからもより一層、皆様に寄り添う会計事務所を目指してまいります。

今後ともよろしくお願いいたします。

2023年12月16日

サクセス会計事務所

代表 樋山 博一

会計や税金などの有用な情報を発信しながら、たまにプライベートな話題を綴っていきたいと思います。

こんにちは(^^)

サクセス会計 税理士の樋山博一です。

おかげさまで、弊社サクセス会計は、2023年12月16日、開業10周年を迎えることができました。

顧問先の皆様、その他関係各者の皆様のご尽力を賜り、あっという間の充実した10年でございました。

これからもより一層、皆様に寄り添う会計事務所を目指してまいります。

今後ともよろしくお願いいたします。

2023年12月16日

サクセス会計事務所

代表 樋山 博一

こんにちは(^^)

サクセス会計 税理士の樋山博一です。

今回のブログは税制とは関係ないのですが、『大阪府子ども食費支援事業の第2弾』の申請受付が9月1日から開始されましたので、そのご案内です。

申請日において『大阪府に在住』し、『平成17年4月2日以降生まれたお子様』が家族におられるか、『申請日において妊娠をしておられる』場合、子ども(あるいは胎児)一人につき、5,000円分のお米券か、あるいは5,000円相当の食品が無料でもらえます。

この制度、ご自身で大阪府のサイトから申し込みが必要ですので、注意が必要です。

今回の第2弾は、11月30日が申込期限ですので、該当される方は忘れず申し込みをしましょう。

こんにちは(^^)

サクセス会計 税理士の樋山博一です。

今回のブログは税制とは関係ないのですが、大阪府子ども食費支援事業のお米等の無料配布が、この6月30日が申込期限になりますので、そのご案内です。

申請日において『大阪府に在住』し、『平成16年4月2日以降生まれたお子様』が家族におられるか、『令和5年3月31日までに妊娠をしておられる』場合、子ども(あるいは胎児)一人につき、5,000円分のお米券か、あるいは5,000円相当の食品が無料でもらえます。

この制度、ご自身で大阪府のサイトから申し込みが必要ですので、注意が必要です。

6月30日までに申し込まない場合はもらえませんので、忘れず申し込みをしましょう。

こんにちは(^^)

サクセス会計 税理士の樋山博一です。

3月より事務所の繁忙期に突入し、ブログの更新ができておりませんでした(;^_^

そんな中、GW5月3日と4日の2日間だけ休めましたので、関東の方に旅行に行ってきました!

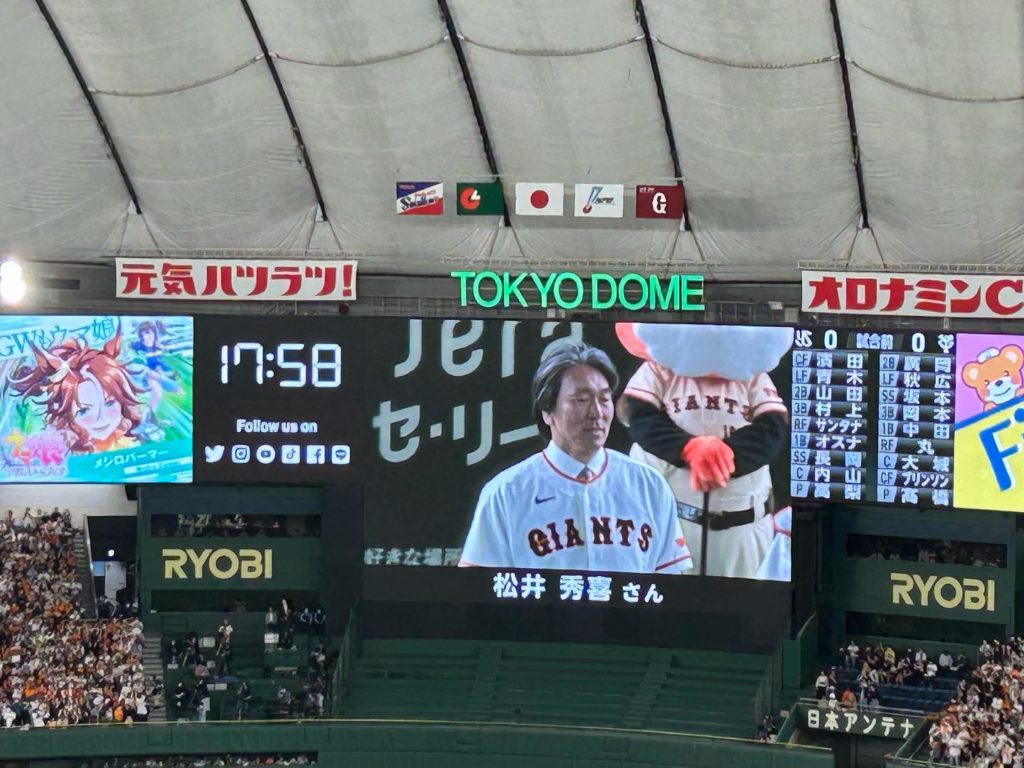

まずは3日の夜に、大阪在住のG党はなかなか行けない東京ドーム♪

この日は松井秀喜氏の始球式もありました。

試合の方は、序盤6点差のビハインドを跳ね返しての逆転勝利!!

野球のスコアで一番ダイナミックで楽しいと言われる8-7での大勝利でした。

大阪から応援に行った甲斐のある素晴らしい試合でした(^^)/

そして翌日は、かねてより参拝したいと思っていた日光東照宮へ!

GWですごい人出でしたが、一通り見て回ることができました。

次回は、平日の人が少ないときに、ゆっくり落ち着いて参拝したいと思いました。

二日間だけでしたが、なかなか充実したGWでした。

こんにちは(^^)

サクセス会計 税理士の樋山博一です。

明日4月1日から、雇用保険の料率がまた上がります。

雇用調整助成金のバラマキで財源が枯渇したのでしょうか。。。

具体的には、下記に変更となります。

【一般の事業所】

労働者負担 1,000分の5 ⇒ 1,000分の6

事業主負担 1,000分の8.5 ⇒ 1,000分の9.5

【建設業】

労働者負担 1,000分の6 ⇒ 1,000分の7

事業主負担 1,000分の10.5 ⇒ 1,000分の11.5

事業主の皆様は、ご注意ください。